Artigo

Publicado em 16/05/2020 às 14:31:04

SELIC

Saiba mais sobre a principal taxa de juros da economia brasileira.

A taxa SELIC é a taxa básica de juros da economia que afeta todas as demais taxas do mercado financeiro e também funciona como indexador para a remuneração de diversos produtos de investimento.

Vamos lá...talvez você já saiba por alto como funciona a taxa SELIC, pois é um conceito que está muito presente no nosso dia a dia, mesmo para aqueles que estão dando os primeiros passos no mundo das finanças e investimentos.

Espera...como assim é um conceito presente no meu dia a dia? Como a definição da taxa SELIC pode me impactar diretamente?

Bom...é isso que vamos descobrir agora!

Antes de mais nada, é fundamental compreender a importância da taxa de juros para a economia.

A taxa de juros é basicamente a remuneração do dinheiro das pessoas e empresas ao longo do tempo.

Se você precisar de um empréstimo por qualquer motivo que seja, é natural recorrer a algum familiar ou amigo próximo e pode ser inclusive que essa pessoa te empreste sem cobrar nenhum valor adicional posteriormente. No entanto, quando pensamos no agregado de empresas e famílias não é assim que funciona.

O sistema financeiro nacional é composto por agentes deficitários (aqueles que precisam de recursos emprestados) e agentes superavitários (aqueles que têm recursos sobrando e podem emprestar). Partindo desse pressuposto, o papel das entidades que compõem o sistema financeiro é justamente prover mecanismos de intermediação financeira e gerenciamento de capital.

Dessa forma, aqueles que precisam de dinheiro emprestado no final do mês podem recorrer não apenas aos amigos e familiares, mas também às instituições financeiras. Por outro lado, os indivíduos e empresas que têm dinheiro sobrando podem acessar serviços de gerenciamento de recursos para remunerar seu capital.

Agora fica fácil de entender que quanto maior a taxa de juros, maior o custo dos empréstimos, certo?

Acontece que as pessoas e empresas precisam se financiar e a facilidade ou disponibilidade de crédito é fundamental para novos negócios, geração de empregos, consumo e em última análise para a economia crescer.

Por outro lado, é necessário tomar cuidado com a quantidade excessiva de crédito na economia para não se criar um ambiente de inflação acelerada. Isso pode acontecer no momento que os empréstimos se tornam abundantes e a demanda por bens e serviços aumenta consideravelmente.

Resumindo: a taxa de juros é o principal mecanismo existente para execução da política monetária e que permite ajustar a quantidade de crédito disponível na economia e combater a inflação.

Sobre a SELIC especificamente, trata-se da principal taxa de juros no Brasil e a sua definição afeta todas as demais taxas e as expectativas dos agentes econômicos.

É importante mencionar que existem dois tipos de taxa SELIC: a SELIC Meta e a SELIC Over.

A SELIC Meta é a taxa básica de juros da economia, definida pelo Banco Central nas reunões do COPOM (Comitê de Política Monetária). É o principal mecanismo que o Banco Central utiliza para atingir as Metas de Inflação.

Calma aí, que história é essa de Metas de Inflação e COPOM?

É o seguinte...

Anualmente, o Conselho Monetário Nacional (CMN) estabelece uma meta de inflação ao Banco Central, que executa a política monetária e define a taxa de juros SELIC nas reuniões do COPOM para cumprir essa meta.

O COPOM por sua vez, é um comitê composto pela diretoria colegiada do Banco Central, que se reúne 8 vezes ao ano, a cada 45 dias, para definir a meta da taxa de juros.

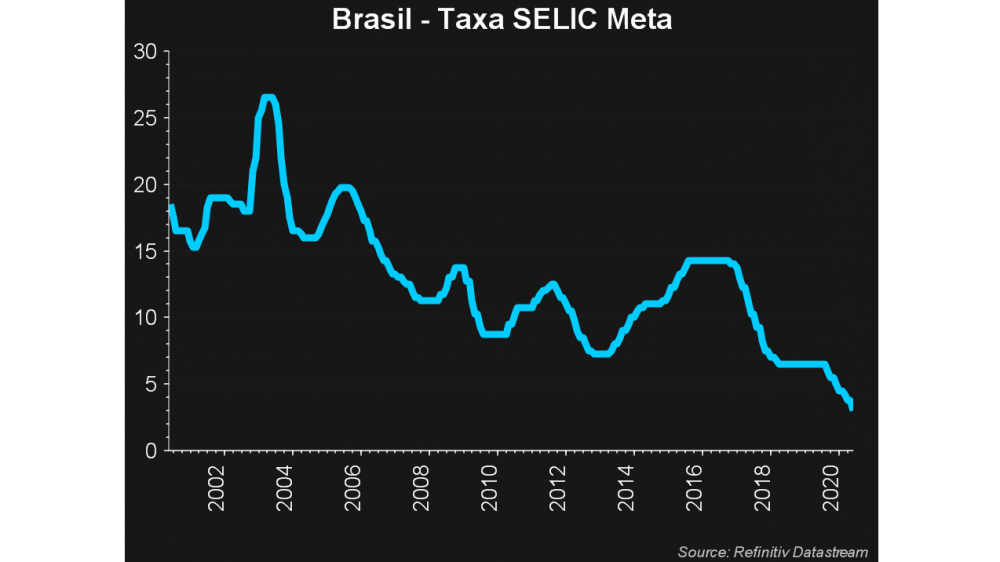

O gráfico abaixo mostra a trajetória da taxa SELIC Meta nos últimos 20 anos:

Bom, vimos então que a SELIC Meta é definida pelos diretores do Banco Central de acordo com as condições econômicas e com as expectativas de inflação, certo?

Mas e a SELIC Over?

Selic Over é a taxa diária que reflete a média ponderada de juros cobrada por operações de financiamento de um dia lastreadas em títulos públicos federais.

Se você não tiver entendido nada da explicação técnica acima, fica tranquilo que vamos sair do “economês” agora...

Antes de mais nada, é necessário compreender que existe uma regra do Banco Central que determina que os bancos comerciais devem fechar o dia com saldo positivo, isto é, o valor financeiro de saques não pode ser superior ao valor de depósitos. Caso o valor de saques supere o valor de depósitos, o banco deficitário precisa tomar recursos emprestados.

No sistema interfinanceiro, os bancos costumam negociar dinheiro entre si para honrar com essa determinação do Banco Central. Normalmente, a garantia oferecida é composta por Títulos Públicos Federais que o banco possui em sua carteira. Quando as operações são feitas tendo como garantia os Títulos Públicos Federais, dizemos que estão lastreadas nestes títulos. Nesse caso, existe uma taxa de financiamento cobrada pelas operações ,que é a Taxa Over.

As taxas negociadas ao longo do dia são acordadas individualmente, gerando uma média ponderada muito próxima à Selic Meta. Essa média é o que se chama de Selic Over.

O termo “Over” faz referência a palavra “overnight”, considerando que esses empréstimos vencerão no dia seguinte. Na época de hiperinflação no Brasil, antes do Plano Real, esse era um tipo de investimento disponível para que os indivíduos não perdessem parte de seu poder de compra no dia seguinte.O gráfico abaixo mostra a evolução da taxa SELIC Meta ao longo dos últimos 20 anos:

Beleza, entendi os conceitos...mas como essas taxas podem impactar na minha vida?

Em primeiro lugar, é preciso entender que o fato da taxa SELIC estar mais alta ou mais baixa não necessariamente vai aumenta ou baixar o seu custo para tomar um empréstimo no banco. Isso porque os bancos cobram mais caro do que a taxa SELIC para te emprestar dinheiro. O “spread bancário”, isto é, a diferença entre a SELIC e o valor que o banco efetivamente cobra das pessoas e empresas varia também de acordo com outros fatores, como a probabilidade de calote, prazo e garantias disponíveis. Além disso, no Brasil, os 5 maiores bancos são responsáveis por deter cerca de 85% do total da captação de recursos de pessoas e empresas, o que contribui para aumentar o spread bancário.

Outro ponto importante é a relação inversa entre juros e investimentos. Se os juros estão altos, o incentivo a investir na “economia real” é menor. Uma pessoa ou empresa que tem dinheiro sobrando pode optar por simplesmente deixá-lo parado rendendo juros ao invés de investir em um novo projeto e gerar empregos e renda.

Um exemplo muito claro é o do setor imobiliário e de construção civil, que trabalha normalmente com taxas mais longas de financiamento por conta do alto valor dos imóveis. É natural que mais gente possa financiar um imóvel caso as taxas de juros sejam mais atrativas, o que em última análise favorece a geração de emprego e renda nestes setores.

Do ponto de vista dos investimentos do governo, a taxa de juros também faz muita diferença, pois representa o custo da dívida pública. Todos os anos, o governo brasileiro paga centenas de bilhões de reais em juros de títulos do governo que foram comprados por indivíduos e empresas. Taxas mais baixas permitem que o governo gaste menos com a remuneração de sua dívida e possa investir em outros projetos de educação, saúde, saneamento e etc..

Gostou do artigo?

Tem interesse em trabalhar no mercado financeiro?!

Acesse nossos cursos preparatórios para as certificações e dê o próximo passo na sua carreira.

Publicado por

Publicado em 16/05/2020 às 14:31:04

Compartilhe

Veja Também

Comentários

Assinatura Planos e Cursos

ANCORD

R$ 797,00 / 2 Anos

Curso preparatório para a certificação ANCORD, com videoaulas, simulados premium, suporte no whatsapp e seguro aprovação.

Assine agoraCNPI - CB + CG

R$ 2.197,00 / 1 Ano

Curso preparatório para a certificação CNPI, com videoaulas, simulados premium, suporte no whatsapp e seguro aprovação na primeira prova.

Assine agoraSimulados Simulados

ANCORD: Módulo XIV

Tempo limite: 20 minutos.

Teste seus conhecimentos sobre o Módulo XIV da prova da ANCORD - Mercado de capitais - outros produtos não classificados como valores mobiliários - modalidades, operacional e liquidação

CNPI - CB - Simulado Completo Gratuito

Tempo limite: 110 minutos.

CNPI Conteúdo Brasileiro - Simulado Completo Gratuito. Questões de prova que te obrigam a pensar. Resultado detalhado por módulo e gabarito comentado com áudio para todas as perguntas. Torne-se analista de investimentos.